新规将于2025年8月4日生效。

8月1日,港交所就优化首次公开招股市场定价及公开市场规定的咨询文件刊发咨询总结,并就持续优化公众持股量的建议展开进一步咨询。

根据新规,在建簿配售部分的更低分配份额上,港交所规定发行人将首次公开招股时初步拟发售股份的至少40%分配至建簿配售部分。公开认购部分,港交所允许新上市申请人选用机制A或机制B,作为首次公开招股发售的分配机制。新规将于2025年8月4日生效。

业内认为,港交所此举意在为发行人“拆墙松绑”、提升新股定价效率,提升香港新股市场的国际竞争力。

优化首次公开招股发售及定价机制

港交所此次推行的IPO发售与定价机制改革,核心在于强化专业投资者在新股定价中的话语权,通过制度创新提升市场定价效率。

此前,香港的《上市规则》规定,发行人发行的新股一般至少10%要分配予公开认购部分,而且,在公开认购特别踊跃的时候还必须将一部分国际配售的股份(主要是原计划卖给建簿配售的部分)回拨给公开认购部分的公众投资者。在这一规定下,如果超额认购倍数超过100倍,某些热门的新股最终卖给公众投资者的部分高达50%。

(港交所原规定 图片来源:港交所)

(港交所原规定 图片来源:港交所)此次新规作出两项调整。

其一,在建簿配售部分的更低分配份额上,港交所规定发行人将首次公开招股时初步拟发售股份的至少40%分配至建簿配售部分。

业内通常认为,港股新股发售通常分为基石配售、建簿配售和公开认购三个部分。其中,基石配售部分卖给发行人在公开招股前已经选定的基石投资者,对股票发行价范围里的更高价享有一定的“砍价”权;建簿配售部分主要卖给机构投资者和专业投资者,对最终发售价享有最充分的议价权;公开认购部分主要卖给散户投资者。公开认购部分的投资者属于被动的价格接受者,没有什么议价权。

一名业内人士表示,新规实施后机构投资者在新股定价中的话语权显著提升。“调整后的机制使定价更能反映市场真实估值,有效降低了定价偏离风险。”该人士解释道,“以往部分情况下,即使机构对股票价值判断准确,也难在定价中充分体现其专业意见,这一局面如今已得到实质性改善。”

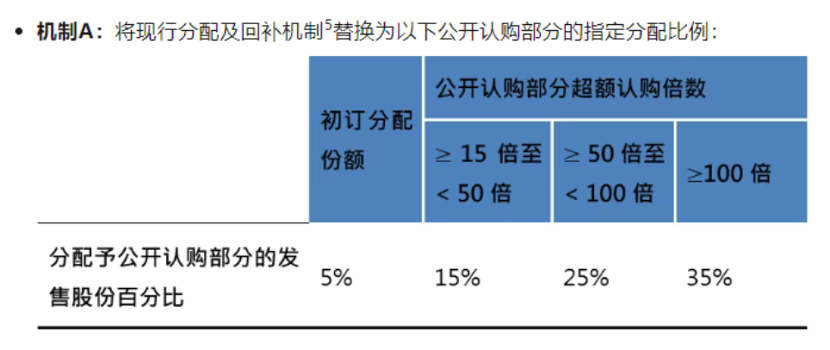

其二,在公开认购部分,港交所允许新上市申请人选用机制A或机制B,作为首次公开招股发售的分配机制。

机制A下,公开认购的初始分配份额设定为5%,分配至公开认购部分的更大回拨百分比由原建议的20%上调至35%。

机制B下,引入新的机制选项,要求发行人事先选定一个分配至公开认购部分的比例,下限为发售股份的10%(上限为60%),并无回补机制。机制B下分配至公开认购部分的更大百分比由原建议的50%上调至60%。

(图片来源:港交所)

(图片来源:港交所)此前一段时间内,港股市场曾一度陷入新股高破发的窘境,上述调整或能减少错误定价的风险。港交所集团行政总裁陈翊庭在此前发文中指出,这样的安排既为公开认购部分的投资者确保了一定的新股份额,也为上市公司提供了足够的灵活性,同时提高了机构投资者参与建簿配售的动力,降低了因为公开认购部分比例过高带来的错误定价的风险。

此项举措也有利于投资者更准确地预计和掌握配售情况。港交所上市主管伍洁镟表示,为了让发行人、机构投资者及散户投资者都能更准确地预计和掌握配售情况,港交所在这次的修订中增加了一个选项,即发行人可选择一个没有回补机制的分配方案,并将最少10%的股份分配给公开认购部分。

“如果发行人希望引入更多散户投资者作为股东,甚至可以将60%的发行股份分配至公开发售部分予散户投资者,比过去回补机制的上限50%更多。”伍洁镟补充称。

一名机构投资人士对记者表示,以往在回补机制下,即使机构想投资新股,但也会顾虑最终配售数量,可能会谨慎参与,新规实施后这种顾虑减少。

公众持股量门槛有待进一步咨询

另一项引发舆论关注的改革则是初始公众持股量。

根据此前规定,无论何时,上市公司应维持上市时的规定公众持股量百分比,即25%或上市时规定的任何较低百分比(初始规定门槛)。

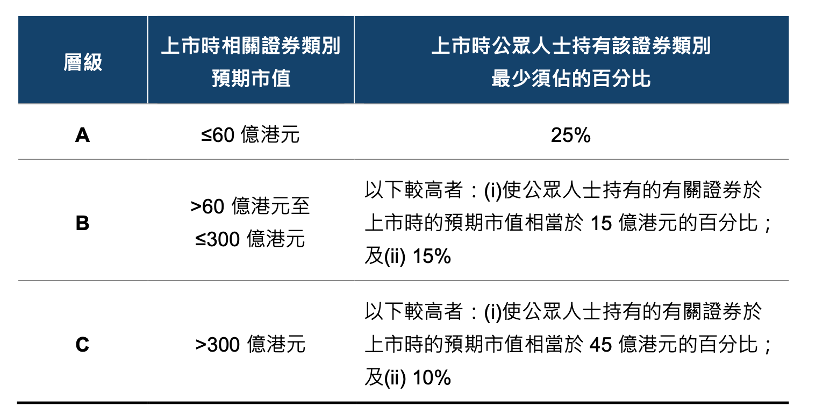

在伍洁镟看来,目前25%的初始公众持股量门槛也是多年前订下来的规定,单一的比例欠缺灵活性,要求也远高于其他国际交易所。

针对此,港交所拟引入一个根据市值而设的层级式初始公众持股量要求。咨询文件建议引入阶梯式的门槛,对不同市值级别的公司分别设置10%~25%的门槛。而在A+H股方面,港交所建议将原有的H股于上市时占股份总数(A股+H股)更低15%的要求,降低为更低10%或预期市值不低于30亿港元。

(图片来源:港交所)

(图片来源:港交所)伍洁镟认为,现在越来越多大型的公司赴港上市,若要求它们遵守25%的持续公众持股量规定才能维持上市地位,未免不够灵活,不利于上市公司进行资本管理。有不少企业未必希望在首次公开招股时出售大量股份来集资,反而希望根据自身的发展需要在上市后另觅时机,再发行股份或进行其他集资安排。

一名在港券商机构人士认为,自去年9月以来,多家大型企业赴港上市,但15%~25%的公众持股比例要求对市值庞大的发行人而言执行难度较大,过高的股份稀释可能危及公司控制权稳定性。“

“此前港交所对“A+H”股设定的发行比例过高,且单一的比例门槛欠缺灵活性。”摩根大通香港上市及企业融资部门主管白思佳认为,如今若公司市值较小,可按10%比例标准发行;若发行规模达到30亿港元,即便比例低于10%也可以照此标准发行。在降低门槛的同时,IPO机制也更趋灵活。

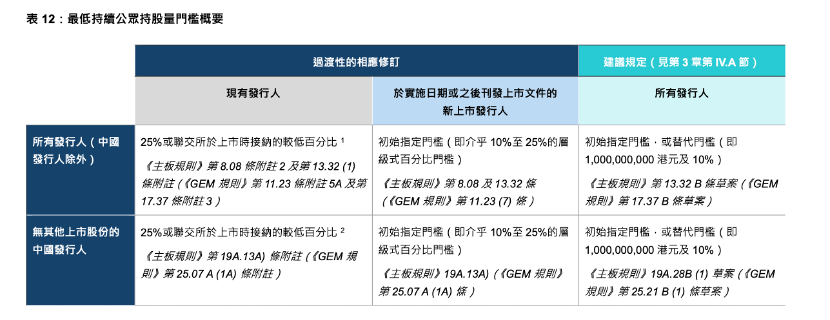

值得注意的是,港交所还欲再优化公众持股量规定。港交所进一步建议,公众持股量可设立替代门槛,需达到至少10亿港元市值及占发行人该类别已经发行股份总数的至少10%。

(图片来源:港交所)p>

(图片来源:港交所)p>港交所表示,现行的持续公众持股量规定已进行相应的过渡性修订,以确保其与新的初始公众持股量规定相容。待持续公众持股量的进一步市场谘询完结并落实后,新规定将会取代上述的过渡性安排。

值得注意的是,港交所决定保留现有的基石投资6个月禁售期规定,以维持投资者对发售的承诺。此前之一财经记者亦对此项改革利弊进行过深度解析。在白思佳看来,基石投资者享有优先保障权利,相应地也需接受6个月的锁定期作为义务。

怎么看待港股后市?

这一改革或与市场结构变化有关。港交所统计数据显示,1997年,香港股票市场上由散户贡献的成交额占比高达53%,但是,随着过去几十年的快速发展,机构和专业投资者已经成为香港市场的主导,目前散户的成交额占比已经不到15%。

“回顾二十世纪九十年代的新股发行,交易规模往往比较小,参与的投资者以散户为主。而到了现在,新股交易规模往往要比以前大5至10倍,也有更多国际投资者和机构投资者参与其中。”伍洁镟说,像近期的大型新股,大多数基石投资者及配股部分的机构投资者都来自海外市场,所以制度上也要做出配合以满足国际投资者的需要。当年制定现行的机制和规定时,机构投资者的参与度较低。

伍洁镟认为,在制定规定时必须考虑到机构投资者的参与程度有所改变,引入适当的规则调整,确保机构投资者、全球投资者与散户投资者在新股发行的股份中取得平衡的分配比例,尤其是近年港股市场备受国际资本关注,并吸引了更多海外机构参与,上市制度也需要根据市场的演变而做出相应的提升。

事实上,去年至今,港股市场确实正频繁迎来大型新股。之一财经据Choice梳理,2024前十大IPO上市公司的融资总额为630亿港元,占2024年募资总额的76%,比例远高于2023年。2025年上半年香港新股市场迎来“高光时刻”,、、、4家A+H上市公司跻身全球IPO融资额前十席位。

市场普遍预期,此次制度改革将进一步提振港股市场活力。

平安证券分析师魏伟指出,近两年A股IPO放缓,而港股IPO呈回暖态势,原因在于境内外多重政策利好正在推动新一轮赴港上市热潮。港交所持续优化上市制度吸引企业,同时境内政策拓宽企业境外上市渠道,进一步助力企业赴港上市。

从需求端来看,IPO和配售或维持活跃,对资金的需求可能延续甚至加速。iFinD统计,截至7月28日,港交所排队企业还有199家,其中包括40家A股上市公司。未来,港股市场还有望进一步扩容。

二级市场也仍有机会。平安证券(香港)在研报中表示,当前港股市场仍具有较低估值、南下资金流入、央国企增持以及交易渐趋活跃等优势,中长期走势仍可保持乐观展望。有色及基建等板块引领此轮大盘上涨。

浦银国际首席策略分析师赖烨烨指出,接下来,半年报业绩公布期即将开启,目前市场参与者对企业业绩的预期较高,即便业绩符合市场一致性预期甚至小幅超预期,可能仍不能满足部分机构投资者对企业业绩的较高期待,市场不排除出现回调。如果出现这样的情况,预计资金将会从拥挤度较高的新消费、创新药和银行等板块,往拥挤度较低、估值偏低、业绩有望超预期的板块轮动,比如科技板块(AI产业链相关)。然而,如果市场情绪维持高涨、流动性较为充裕,即便拥挤度较高的这些板块因为资金流出而出现回调,也不影响港股大盘中期向好。